Закрытые инвестиции для всех - инвестиционный бум докатился до ЗПИФов

Коммерсантъ 03.06.2021Все большее число неквалифицированных инвесторов отдают предпочтение закрытым паевым инвестиционным фондам (ЗПИФ). Привлекает их доходность, которая в последние годы превышает ставки по депозитам, а также возможность диверсифицировать сбережения за счет реальных активов.

Минувший год для индустрии коллективных инвестиций был очень успешным — наверное, лучшим за всю ее четвертьвековую историю. По оценкам «Денег», основанным на данных рейтингового агентства «Эксперт РА», суммарные активы управляющих компаний за прошлый год выросли почти на 18%, до 8,9 трлн руб. Основной объем рынка занимают паевые инвестиционные фонды (ПИФ). По данным ЦБ, по итогам пандемийного года цена чистых активов всех фондов поднялась на 12,5%, до 5,8 трлн руб.

Высокие темпы роста активов в кризисный высоковолатильный год были обеспечены за счет прихода на рынок ПИФов новых клиентов. По данным ЦБ, общее число пайщиков увеличилось почти в два раза, до 3,6 млн человек. «Снижение ставок по рублевым и валютным депозитам стало одним из главных драйверов притока средств населения на финансовый рынок: вкладчики активнее искали потенциально более доходные инструменты»,— отмечается в апрельском отчете ЦБ «Обзор ключевых показателей паевых и акционерных инвестиционных фондов».

Основными бенефициарами перетока вкладчиков стали розничные фонды открытых паевых инвестиционных фондов (ОПИФы) и биржевых паевых инвестиционных фондов (БПИФы), суммарные активы которых выросли за год на 283 млрд руб., до 757 млрд руб. При этом число пайщиков увеличилось более чем вдвое, до 2,5 млн человек, из которых больше половины приходится на БПИФы. «Процесс цифровизации и дистанционного открытия брокерских счетов, который ускорили коронавирусные ограничения, также способствовал интересу к БПИФам со стороны частных инвесторов»,— отмечает финансовый регулятор.

ЗПИФы набирают популярность

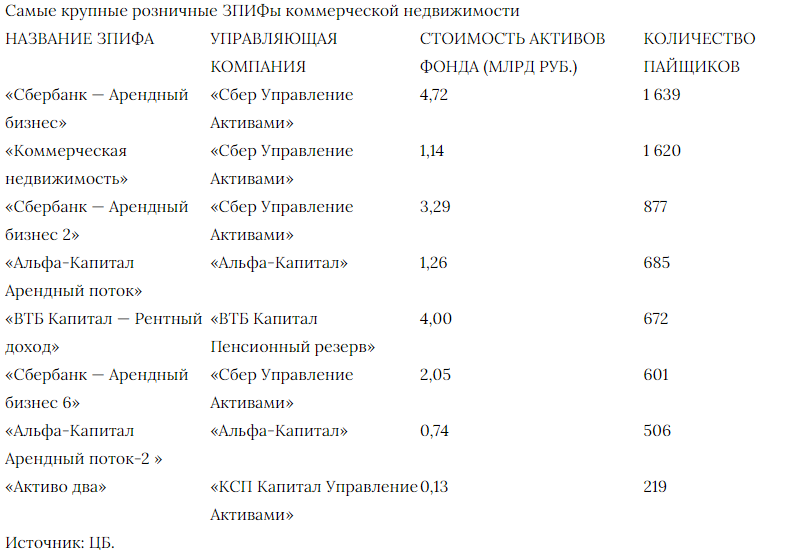

Резко вырос спрос частных инвесторов на паи закрытых ПИФов. По данным ЦБ, число частных пайщиков таких фондов увеличилось за минувший год почти в шесть раз, до 61 тыс. Основной вклад обеспечил доступный для неквалифицированных инвесторов ЗПИФ, ориентированный на вложения в первичные размещения акций иностранных компаний. Число его клиентов превысило 40 тыс. В полтора раза выросло число клиентов ЗПИФов недвижимости, доступных для неквалифицированных инвесторов: оно вплотную приблизилось к рубежу в 10 тыс. человек.

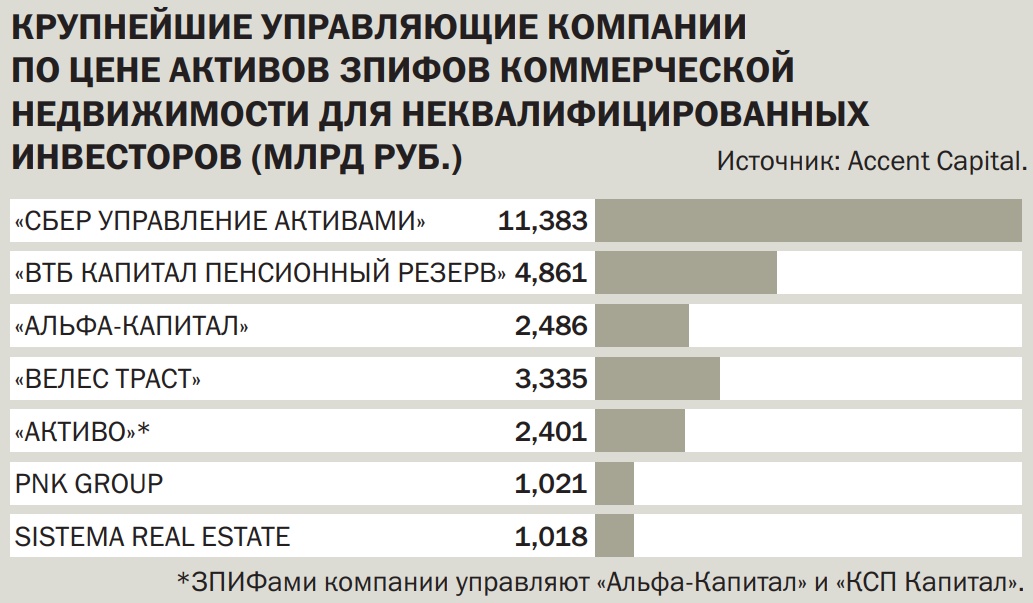

Основной прирост числа новых клиентов ЗПИФов недвижимости обеспечили рыночные фонды. По оценкам управляющей компании Accent Capital, за минувший год активы таких фондов выросли более чем на 10%, до 96 млрд руб. При этом наиболее сильно выросли активы фондов коммерческой недвижимости — с 16,1 млрд руб. до 25 млрд руб. Еще около 74 млрд руб. приходится на фонд жилой недвижимости «Дом.РФ».

В 2021 году интерес частных инвесторов к ЗПИФам недвижимости для неквалифицированных инвесторов сохранился. По итогам первого квартала активы всех фондов рентной недвижимости выросли на 11,5%, до 26,6 млрд руб., свидетельствуют оценки Accent Capital. «Высокая динамика прироста СЧА означает пополнение его новым капиталом»,— отмечает управляющий директор Accent Capital Андрей Богданов.

Доступность упаковки

Недвижимость всегда была одним из самых востребованных объектов для инвестиций среди россиян как неотъемлемая часть диверсифицированного инвестиционного портфеля. По словам гендиректора «КСП Капитала» Вячеслава Исмайлова, многим инвесторам важно иметь в портфеле вещественный актив, особенно понятные всем квадратные метры.

Вот только раньше физические лица предпочитали инвестировать напрямую в жилую недвижимость для сдачи в аренду и дальнейшей перепродажи. Этому способствовал бурный рост это сегмента недвижимости, особенно в Московском регионе, ведь в таких условиях практически любой объект можно было выгодно продать, купив на стадии котлована или строительства. «При покупке жилой недвижимости проводить какой-то глубокий анализ инвесторам не требовалось, операционное управление также не требовало особых усилий — сделать минимальный ремонт и выложить квартиру на сайт с объявлениями для поиска арендатора»,— отмечает гендиректор «Сбер Фонды Недвижимости» Екатерина Черных. Однако, по ее словам, уже довольно давно сегмент жилой недвижимости стагнирует и не приносит былой доходности. Исключением оказался прошлый год, когда рост цен был вызван нерыночными факторами.

В таких условиях неудивительно, что внимание частных инвесторов смещается в сторону коммерческой недвижимости, спрос на которую стабильно растет. Для прямых инвестиций в такие активы у абсолютного большинства людей не хватит средств, ведь стоимость объектов, упаковываемых в рентные ЗПИФы, начинается с нескольких десятков миллионов и заканчивается миллиардами рублей. «Мы фокусируемся на крупных объектах качественной коммерческой недвижимости стоимостью от 5 млрд руб.»,— замечает Екатерина Черных.

Операции с коммерческой недвижимостью требуют опыта и экспертизы для выбора и последующего грамотного операционного управления объектами, добавляют управляющие. ЗПИФы коммерческой недвижимости как раз убирают все барьеры, стоящие перед частными инвесторами, которые хотят поучаствовать в их денежных потоках. «Инвесторам нравятся традиционные преимущества коллективных инвестиционных фондов: диверсификация активов, низкий порог входа, высокий уровень управления активами»,— отмечает Владимир Потапов. В соответствии с требованиями ЦБ минимальный порог входа в ЗПИФы для неквалифицированных клиентов составляет всего 300 тыс. руб. Приобрести паи таких фондов можно в периоды формирования или допэмиссий паев либо на вторичном рынке, если они имеют листинг на Московской бирже.

Согласно опросу «Денег», проведенному среди управляющих компаний, в 2020 году рентные ЗПИФы обеспечили пайщикам доход на уровне 5–10% годовых. «Если смотреть на год в целом, доходность наших фондов немного просела за счет того, что с февраля по июль мы сократили выплаты промежуточного дохода пайщикам для формирования необходимых резервов на случай возможной потери арендаторов. Но с сентября мы вышли на стабильный уровень доходности промежуточных выплат в 5–9% годовых»,— рассказал Вячеслав Исмайлов.

Магазин или склад

Основной упор в выборе объектов инвестирования управляющие делают на две категории недвижимости — складскую и торговую. По оценке Accent Capital, с начала года по конец первого квартала доля логистической недвижимости в ЗПИФах рентной недвижимости выросла с 43% до 45,2% (около 12 млрд руб.). В итоге доля торговой недвижимости сократилась с 57% до 54,8% (14,6 млрд руб.). Такой выбор объясняется тем, что эти объекты недвижимости лучше пережили кризис из-за пандемии, сильно ударившей по бизнес-центрам и гостиницам. «Карантинные ограничения, массовый переход сотрудников на удаленку, ограничения на передвижение пагубно сказались на этих сегментах»,— отмечает господин Исмайлов.

Единственный фонд, сформированный в этом году, был ориентирован на торговую недвижимость, а точнее — стрит-ритейл. В феврале «Альфа-Капитал» завершил формирование фонда ЗПИФ «Фастфуд», ориентированного на инвестиции в объекты недвижимости, арендаторами которых выступают рестораны быстрого питания («Бургер Кинг», «Макдоналдс», KFC). Предпочтения отдавались отдельно стоящим зданиям с зоной автомобильного обслуживания, расположенным не только в Московской области, но и в Тверской и Ленинградской. «Объекты такого формата поддержали сети в период пандемии»,— отмечает руководитель дирекции альтернативных инвестиций «Альфа-Капитала» Екатерина Ганцева.

В целом стрит-ритейл очень неплохо показал себя в кризис как на фоне всего рынка недвижимости, так и в сегменте торговой недвижимости. По словам Вячеслава Исмайлова, в 2020 году, когда крупные торговые центры пустовали в связи с карантином, потребители предпочитали совершать покупки либо онлайн, либо в близлежащих торговых точках. «Еще одним плюсом стрит-ритейла может выступать большая гибкость — многие из объектов могут сменить функциональное назначение, которое необязательно должно быть привязано к формату соседних объектов, а значит, снижается риск, что объект останется невостребованным в течение долгого времени»,— отмечает господин Исмайлов.

В связи с неоднородностью объектов, относящихся к стрит-ритейлу, им могут быть свойственны дополнительные риски как конструкционного характера, так и юридического. Поэтому при выборе объектов управляющие тщательно проверяют их с различных сторон, чтобы впоследствии избежать дополнительных затрат из-за возможных дефектов и юридических недоработок. «Если крупные торговые центры зачастую зависят от якорного арендатора, вслед за которым приходят и остальные, в стрит-ритейле ситуация немного другая, поэтому риски, связанные с уходом якорного арендатора, меньше, однако при выборе объектов часто следует более тщательно анализировать окружение, трафик и инфраструктуру, чтобы не переоценить будущий спрос на помещение или его потенциальную ликвидность»,— уточняет господин Исмайлов.

ЗПИФы пополнятся новыми секторами

С развитием рынка можно ждать более активного развития фондов смешанного типа или на экзотическую недвижимость. По словам Екатерины Ганцевой, клиентам всегда интересны нестандартные, но понятные идеи инвестирования, такие, например, как фонды, ориентированные на фастфуд. «По мере восстановления рынка фонды начнут более активно смотреть на альтернативные сектора недвижимости — например, дата-центры, инфраструктурную недвижимость. Кроме того, помимо рентных стратегий будет расти спрос на более высокий риск и, соответственно, доходность, то есть девелоперские стратегии»,— считает Андрей Богданов.

В отношении гостиничного бизнеса участники рынка высказываются пока скептически. По словам Владимира Потапова, этот бизнес в России имеет низкую доходность, а также требует глубокого погружения в операционное управление. Вместе с тем даже в этом сегменте не исключаются сделки. «Безусловно, пандемия обрушила краткосрочные прогнозы и внесла неопределенность в планирование экономики таких объектов в моменте. Однако мы расцениваем это как временную ситуацию»,— отмечает заместитель гендиректора Ales Capital Елена Алюшина. По ее словам, в некоторых гостиничных форматах уже наблюдается динамичное восстановление загрузки и выручки и в зимний сезон они продемонстрировали показатели даже выше 2019 года.

«Гостиничный бизнес интересен с точки зрения инвестиций, так как внутренний туризм продолжает развиваться. Однако на рынке интересных предложений, которые могут показать привлекательную доходность для инвесторов, очень мало»,— считает госпожа Ганцева.

Прогнозы

Весной на планы УК по развитию фондов недвижимости косвенное влияние начал оказывать ЦБ, который от мягкой денежно-кредитной политики перешел к ее ужесточению. В апреле регулятор повысил ключевую ставку сразу на 0,5 п. п., до 5%; по сравнению со значениями начала года она выросла на 0,75 п. п. К тому же в комментариях не исключается дальнейшее ужесточение ДКП. По словам Андрея Богданова, разворот монетарных политик в область ужесточения повышает давление на требуемые ставки доходности фондов.

Впрочем, как считает Владимир Потапов, инвесторы в недвижимость при принятии решения ориентируются не только на краткосрочные ставки денежного рынка, но и на долгосрочные оценки стоимости денег, уровень инфляции, строительную себестоимость и другие показатели. «В этом смысле движения ключевой ставки ЦБ, безусловно, имеют влияние, но ограниченное. По опыту, в случае значительных колебаний ключевой ставки на рынке недвижимости прекращается инвестиционная активность: продавцы и покупатели ждут стабилизации рынка и возможности делать долгосрочные прогнозы»,— отмечает господин Потапов. По словам Андрея Богданова, благодаря устойчивости ставок капитализации в секторе наименьшие риски в условиях ужесточения ДКП — в логистической недвижимости. «В офисах и торговой недвижимости ставки капитализации находятся под давлением не только макрофакторов, включая рост безрисковых ставок, но и отраслевых, включая сохранение высокой премии за рыночный риск этих секторов»,— поясняет господин Богданов.

Поддержит интерес к фондам недвижимости восстановление экономической активности, что положительно скажется на доходности фондов. «Наиболее вероятно, что в текущем году диапазон дивидендной доходности будет в диапазоне 8–10% годовых»,— полагает господин Богданов. «Вложения в коммерческую недвижимость предполагают индексацию арендного потока, а значит, и потенциал роста регулярных выплат. Также фонды недвижимости могут принести пайщику дополнительную инвестиционную доходность при продаже объекта недвижности»,— говорит директор по инвестициям и управлению активами Knight Frank Сергей Кузичев. По оценкам Екатерины Черных, среднегодовая доходность за весь срок существования фондов компании с учетом 2021 года будет на уровне 9–11%.

Татьяна Палаева

03.06.2021